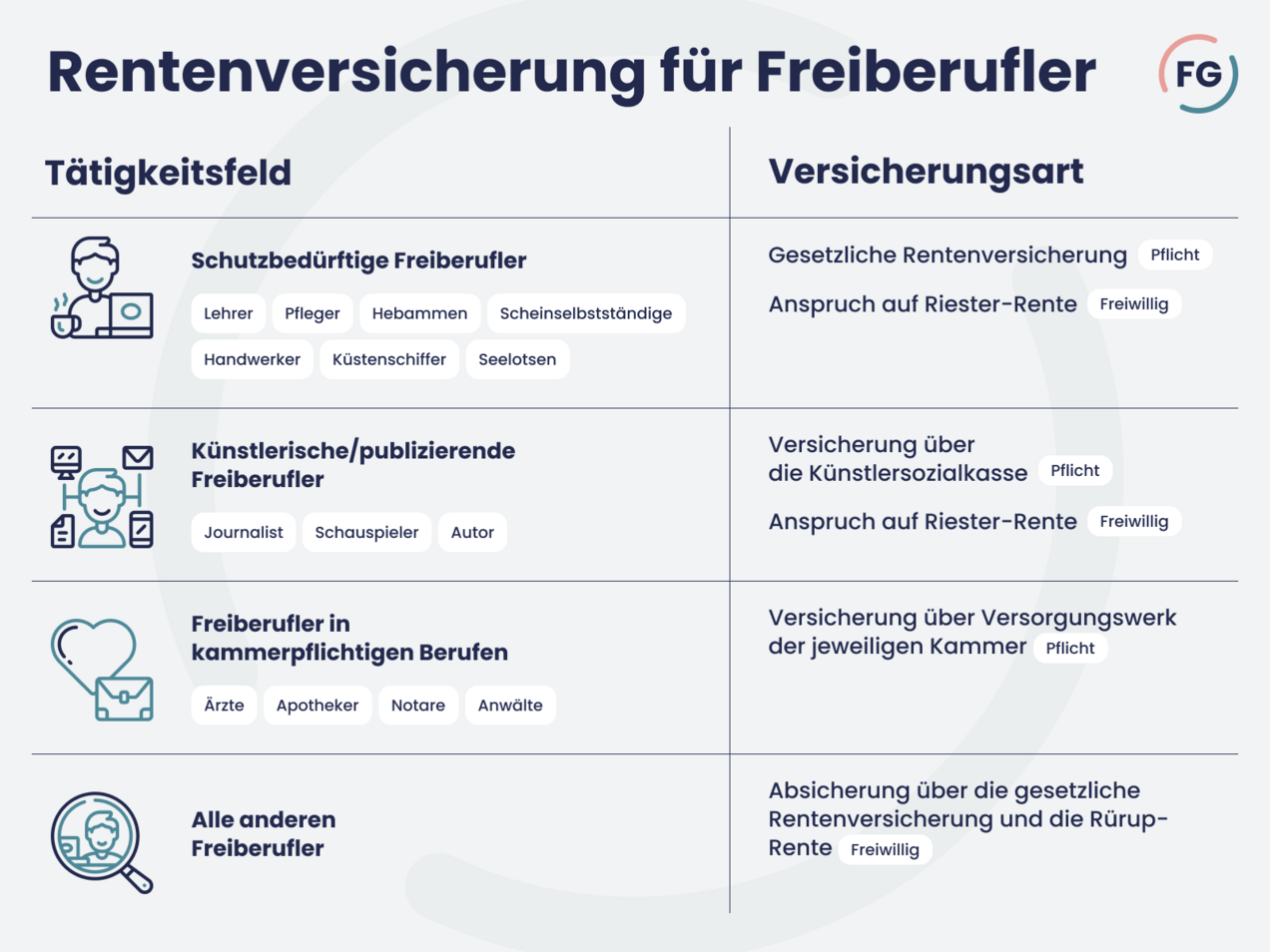

- Freiberufler sind nicht verpflichtend in der gesetzlichen Rentenversicherung versichert.

- Eine Ausnahme gilt für Freiberufler in Bildungs- und Pflegeberufen.

- Freiberufliche Künstler und Publizisten sowie kammerpflichtige Freiberufler sind anderweitig abgesichert.

- Alle anderen Freiberufler können sich freiwillig in der gesetzlichen Rentenversicherung versichern.

- Alternativen zur gesetzlichen Rentenversicherung sind die Riester-Rente und die Rürup-Rente.

| Rentenversicherung für Freiberufler: Pflicht oder freiwillig?

In Deutschland bildet die gesetzliche Rentenversicherung das wesentliche Alterssicherungssystem der Erwerbstätigen. Getragen wird sie bundesweit vom Deutschen Rentenversicherung Bund, der seinen Sitz in Berlin hat.

Die gesetzliche Rentenversicherung ist grundsätzlich eine Pflichtversicherung für jeden Arbeitnehmer. Selbstständige wie Freiberufler hingegen sind nur unter bestimmten Voraussetzungen in der gesetzlichen Rentenversicherung pflichtversichert und müssen somit selbst fürs Alter vorsorgen.

Das betrifft Freiberufler,

- die als schutzbedürftig gelten

- die bei der Künstlersozialkasse gemeldet sind

- die kammerpflichtige freie Berufe ausüben

Alle anderen Freiberufler können sich freiwillig gesetzlich rentenversichern.

| Rentenversicherung für schutzbedürftige Freiberufler

Auch wenn die gesetzliche Rentenversicherung nicht für alle Selbstständigen obligatorisch ist, sind einige Freiberufler gesetzlich verpflichtet einzuzahlen.

Eine Versicherungspflicht gilt zum Beispiel für Bildungs- und Pflegeberufe, da diese als schutzbedürftig gelten.

Folgende Berufsgruppen, zu denen teilweise auch die Freien Berufe zählen, sind laut Gesetzgeber schutzbedürftig und somit rentenversicherungspflichtig:

- Lehrer und Erzieher, wenn diese ohne versicherungspflichtigen Arbeitnehmer tätig sind

- Pflegepersonen ohne versicherungspflichtigen Arbeitnehmer und weisungsabhängige Physiotherapeuten

- Hebammen und Entbindungspfleger

- Seelotsen

- Künstler und Publizisten (über die Künstlersozialkasse)

- Hausgewerbetreibende

- Küstenschiffer und Küstenfischer

- bestimmte Handwerker

- Selbstständige ohne versicherungspflichtige Arbeitnehmer, die dauerhaft hauptsächlich nur für einen Auftraggeber tätig sind

| Rentenversicherung für Freiberufler in der Künstlersozialkasse

Eine weitere Gruppe Freiberufler, und zwar Künstler und Publizisten, haben andere Pflichten rund um die Rentenversicherung. Sie müssen sich nämlich bei der Künstlersozialkasse anmelden.

Die Künstlersozialkasse ist selbst kein Leistungsträger, sondern bezuschusst die Beiträge ihrer Mitglieder zur gesetzlichen Renten- und Pflegeversicherung sowie zu einer Krankenkasse.

Mitglieder der Künstlersozialkasse müssen vergleichbar zu den Beiträgen von Arbeitnehmern somit nur die Hälfte des gesamten Beitrags zahlen. Die andere Hälfte setzt sich aus einem Zuschuss des Bundes und einer Abgabe von Unternehmen (Verlage, Rundfunkanstalten, Galerien) zusammen, die künstlerische und publizistische Leistungen verwerten.

So sind auch bildende und darstellende Künstler sowie publizierende Freiberufler über die gesetzliche Rentenversicherung abgesichert.

| Rentenversicherung für Freiberufler in Standeskammern

Für Freiberufler aus bestimmten Berufsgruppen gibt es ein eigenes Alterssicherungssystem. Statt der gesetzlichen Rentenversicherung treten hier berufsständische Versorgungswerke in Erscheinung.

Alle Freiberufler, die in einer berufsständischen Kammer, auch Standeskammer genannt, organisiert sind, müssen sich in dem Versorgungswerk der Kammer eintragen lassen.

Solche kammerpflichtigen Freien Berufe sind zum Beispiel

- Ärzte

- Apotheker

- Notare

- Anwälte

- Steuerberater

- Wirtschaftsprüfer

- Architekten

- beratende Ingenieure

Durch die Mitgliedschaft im Versorgungswerk werden Beiträge für die Rentenversicherung als Freiberufler fällig. Der beim Versorgungswerk zu entrichtende Beitrag des Freiberuflers orientiert sich in der Regel am Höchstbetrag der gesetzlichen Rentenversicherung. So sieht es das Sozialgesetzbuch vor (§ 157 SGB VI).

So sichert das Versorgungswerk die Alters-, Erwerbsminderungs- und Hinterbliebenenversorgung für kammerfähige Freie Berufe.

Befreiung von der gesetzlichen Rentenversicherung

Einige Angestellte aus bestimmten Berufsständen, wie zum Beispiel angestellte Rechtsanwälte oder angestellte Architekten, können sich von der gesetzlichen Rentenversicherung befreien lassen, um nicht gleichzeitig in den beiden Versicherungssystemen, also in der berufsständischen Versorgung und der gesetzlichen Rentenversicherung, versichert zu sein.

Angestellte können sich zugunsten des Versorgungswerks von der Versicherungspflicht in der gesetzlichen Rentenversicherung befreien lassen, wenn neben der Pflichtmitgliedschaft im Versorgungswerk auch eine Pflichtmitgliedschaft zur Kammer bereits vor dem 1. Januar 1995 bestand.

| Freiwillige Rentenversicherung für Freiberufler

Alle übrigen Freiberufler sind nicht versicherungspflichtig und müssen selbst ausreichend auf privatem Wege ihre Rente absichern.

Sie können aber beispielsweise freiwillig in die gesetzliche Rentenversicherung einzahlen. Auf Basis der Einzahlungen erhält man im Rentenalter auch Anspruch auf die Rentenleistungen aus der gesetzlichen Rentenversicherung.

Gleichzeitig erhält man Anspruch auf die Erwerbsminderungsrente, die man im Falle einer Erwerbsunfähigkeit (nicht zu verwechseln mit der Berufsunfähigkeit) erhält.

Wichtig ist, dass man auch als freiwillig Versicherter regelmäßig einzahlen muss, um die Ansprüche zu behalten. Es darf keine Lücke entstehen.

Zu den Voraussetzungen für eine freiwillige Versicherung gehören die Vollendung des 16. Lebensjahres und der dauerhafte Wohnsitz in Deutschland.

| Beiträge zur gesetzlichen Rentenversicherung 2024

Versicherungspflichtige Freiberufler und freiwillig Versicherte zahlen ihre Beiträge zur Rentenversicherung an ihren zuständigen Rentenversicherungsträger.

Für die Pflichtversicherung von Selbstständigen werden exemplarisch die für 2024 geltenden Grundlagen dargestellt:

- Bundesweit beträgt der Monatsbeitrag zur gesetzlichen Rentenversicherung sowohl für Pflichtversicherte als auch für freiwillig Versicherte 18,6 % vom Einkommen, aber auch nur bis zu einem maximalen Höchstbeitrag (Beitragsbemessungsgrenze).

- Die Beitragsbemessungsgrenze beträgt in den alten Bundesländern 7.550 monatlich. In den neuen Bundesländern beträgt sie 7.450 monatlich.

Regelbeitrag

Das Bundesministerium für Arbeit und Soziales legt jedes Jahr pauschal einen Beitrag für alle versicherungspflichtigen Selbstständigen fest, der zu zahlen ist. Dieser Regelbeitrag beträgt ab 2023 631,47 € monatlich.

Einkommensgerechter Beitrag und Mindestbetrag

Versicherungspflichtige Selbstständige zahlen also 18,6 % vom durchschnittlichen Gewinn, können aber auch einen einkommensgerechten Beitrag vereinbaren, wenn sie höhere oder niedrige Gewinne nachweisen.

Halber Regelbeitrag

Eine weitere Ausnahme wird für frisch gebackene Existenzgründer gemacht: Sie dürfen sich bis zu drei Kalenderjahre nach Aufnahme der selbstständigen Tätigkeit für den halben Regelbeitrag entscheiden. Dann wird der Beitrag lediglich auf Grundlage der Hälfte der durchschnittlichen Bezugsgröße in Deutschland ermittelt.

Diese Möglichkeit, gerade zu Beginn, etwas Geld zu sparen, bedeutet gleichzeitig allerdings auch, dass man zu Beginn nur die Hälfte in seine Rentenversicherung einzahlt. Dies macht sich später auch bei der Auszahlung der Rentenleistungen bemerkbar. Man sollte also nur sparen, wenn man muss und nicht unnötig weniger einzahlen als empfohlen.

| Alternativen zur gesetzlichen Rentenversicherung

Neben der gesetzlichen Rentenversicherung können sich Freiberufler zusätzlich fürs Alter absichern.

Staatlich geförderte Vorsorgen sind:

Riester-Rente für pflichtversicherte Freiberufler

Die Riester-Rente ist eine staatlich geförderte Vorsorge. Die Rentenleistung setzt sich aus dem eigenen Sparbeitrag und einer staatlichen Zulage zusammen.

Von der Riester-Rente profitieren kann jeder Arbeitnehmer, der Pflichtbeiträge in die gesetzliche Rentenversicherung zahlt. Aber auch Freiberufler, die pflichtversichert in der gesetzlichen Rentenversicherung sind oder freiwillig in die gesetzliche Rentenversicherung einzahlen, dürfen eine Riester-Rente anlegen.

Ein wichtiger Vorteil zum Thema Steuern ist, dass die geleisteten Beiträge samt Zulagen als Sonderausgaben in der Einkommensteuererklärung berücksichtigt werden können. Anrechenbar ist ein Betrag von bis zu 2.100 Euro im Jahr.

So funktioniert es: Die Riester-Rente wird vom Freiberufler bei einer Versicherung oder einer Bank abgeschlossen. Dabei geht man einen Sparvertrag ein, der dazu verpflichtet, bis zum Eintritt des Rentenalters Beiträge einzuzahlen. Die Beitragshöhe wird individuell ermittelt, rangiert allerdings zwischen dem Sockelbeitrag und dem Mindesteigenbeitrag.

Der Sockelbeitrag ist jener Betrag, denn man einzahlen muss, um überhaupt eine staatliche Zulage zu erhalten. Seit 2005 beträgt er unverändert 60 Euro im Jahr. Der Mindesteigenbetrag ist das, was man einzahlen muss, um die maximal mögliche Zulage vom Staat zu bekommen. Dieser beträgt seit 2008 unverändert 4 % vom jährlichen rentenversicherungspflichtigen Vorjahreseinkommen, aber höchstens 2.100 Euro pro Jahr. Man könnte natürlich auch mehr als 2.100 Euro im Monat einzahlen, würde aber keine weiteren Zulagen erhalten.

Die Förderung besteht darin, dass der Staat maximal 175 Euro pro Person und Jahr zum persönlichen Mindesteigenbeitrag bezuschusst. Für jedes Kind bekommt man weitere 185 Euro. Wenn das Kind nach 2007 geboren wurde, sogar 300 Euro. Wichtig ist, dass die Zulagen jedes Jahr aufs Neue beantragt werden müssen. Mit den hierfür nötigen Unterlagen versorgt einen der Anbieter der Riester-Rente. Man kann den Anbieter aber auch bevollmächtigen, dies jährlich automatisch durchzuführen.

Rürup-Rente für freiwillig versicherte Freiberufler

Während die Riester-Rente nur für Personen gedacht ist, die pflichtversichert in der gesetzlichen Rentenversicherung sind, ist die ebenfalls staatlich geförderte Rürup-Rente vor allem für diejenigen geeignet, die eben nicht pflichtversichert in der gesetzlichen Rentenversicherung sind.

Die Rürüp-Rente, eigentlich Basisrente genannt, gilt als Alternative für folgende Personengruppen:

- Existenzgründer mit einem eher hohen steuerpflichtigen Einkommen

- Selbstständige, die nicht pflichtversichert in der gesetzlichen Rentenversicherung sind und somit auch keinen Anspruch auf eine Riester-Rente haben

- verkammerte Freiberufler, die beitragspflichtig zu einem Versorgungswerk sind

Bei der Rürüp-Rente gibt es kein Kapitalwahlrecht. Das heißt, dass man sich den bis zu einem bestimmten Zeitpunkt angesparten Gesamtbetrag nicht per Einmalzahlung übergeben lassen kann. Stattdessen darf das angesparte Kapital nur ratenweise ausgezahlt werden. Die Basisrente ist also eine private Leibrente, die eine Rentenzahlung an den Versicherten bis an sein Lebensende sichert.

Die eingezahlten Leistungen werden frühestens ab dem 60. Lebensjahr in monatlichen Raten als Rente an den Versicherten ausgezahlt. Auch Teilentnahmen wie bei der Riester-Rente sind nicht möglich. Denn bei der Riester-Rente kann man sich bis zu 30 % des angesparten Kapitals als Einmalbetrag auszahlen lassen.

Die Rürüp-Rente kann weder vererbt, übertragen, beliehen noch veräußert werden. Ein großer Vorteil ist allerdings, dass die Rürup-Rente während der Phase des Ansparens nicht pfändbar ist. Damit ist die Rürup-Rente vor allem dazu da, um steuerlich begünstigt für das eigene Alter vorzusorgen.

Außerdem bringt die Rürup-Rente durch ihren hohen Sonderausgabenabzug echte Steuervorteile für Selbstständige und Freiberufler. Wie groß die Senkung der Steuerlast sein kann, hängt aber von verschiedenen Aspekten ab. Ein Steuerberater kann hier Klarheit verschaffen. Insgesamt dient die Rürüp-Rente als Variante für die Rentenversicherung für Freiberufler.